ВНД на душу населения — это способ деления дохода страны на численность ее населения, и это самый четкий способ сравнения дохода на человека в стране. ВНД на душу населения является значимым показателем уровня жизни среднего гражданина страны, и более высокие значения ВНД на душу населения коррелируют с такими факторами, как:

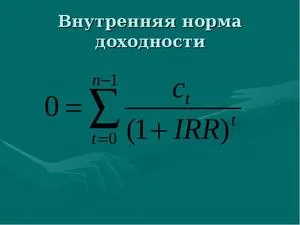

Формулы расчёта внутренней нормы доходности ВНД

Внутренняя норма доходности (IRR) обязательно используется в финансовом анализе компании и может применяться для определения возврата инвестиций.

Перед выбором инвестиционной идеи необходимо рассчитать данные. Формулы доступны для ручного расчета, а электронные таблицы Excel просты в использовании.

- Понятие внутренней нормы для доходности

- Преимущества и недостатки подходов в расчетах примерной внутренней нормы по доходности

- Внутренняя норма доходности: основная формула

- Расчеты в Excel

- Модифицированные методы для расчета внутренней нормы доходности

- Анализ полученных результатов доходности

Понятие внутренней нормы для доходности

Термин «норма прибыли» относится к расчетным критериям доходности финансовых инвестиций. Это ставка дисконтирования, при которой сумма дисконтированных средств проекта равна отрицательному денежному потоку (потраченным деньгам). То есть, в РИА учитывается чистая приведенная стоимость, которая равна нулю. В финансовой литературе существует несколько синонимов этого термина:

- ставка доходности от вкладов;

- норма возврата по инвестициям;

- процент отдачи вложений;

- норма прибыли проекта;

- размер рентабельности.

Для определения рентабельности необходимо рассчитать приблизительную внутреннюю норму прибыли, чтобы определить возврат инвестиционного капитала или первоначальных инвестиций. Концепция IRR — это ставка дисконтирования, которая уравнивает величину прибыли от инвестиций с их стоимостью. Инвестиции должны окупиться, но они не принесут прибыли.

Расчет внутренней нормы доходности проекта позволяет определить, какая часть ожидаемой прибыли может покрыть все затраты. Финансист оценивает план, сравнивая его с целевой доходностью, т.е. стоимостью инвестиций.

IRR рассчитывается методами подбора с использованием последовательной приведенной стоимости и чистых денежных потоков по различным ставкам. Основное правило гласит: если IRR ниже, чем ставка, требуемая инвестором, проект не принимается. В противном случае он не отклоняется.

Преимущества и недостатки подходов в расчетах примерной внутренней нормы по доходности

С экономической точки зрения концепция IRR заключается в том, что она характеризует прибыльность потенциальных инвестиций и оптимальную процентную ставку. Принимая решение о том или ином инвестиционном проекте, предприниматель руководствуется размером дохода, на который он в конечном итоге может претендовать. Внутренняя норма доходности показывает, насколько высокой может быть максимальная стоимость для инвестиций, покрывающих затраты. Если предприятию приходится брать кредит, следует учитывать процентную ставку. Она может быть выше расчетной ставки, но в этом случае проект будет убыточным.

Основное преимущество метода внутренней нормы доходности (IRR) заключается в том, что инвестиции можно сравнивать, чтобы увидеть, насколько эффективно расходуется капитал. Предприниматель всегда будет выбирать ту идею, которая приносит больше прибыли. Также можно сравнить горизонт возможных инвестиций, т.е. период получения прибыли. Как правило, выбирается тот проект, который приносит больший доход в долгосрочной перспективе.

Основные недостатки АИФ:

- сложность прогнозирования;

- нет возможности рассчитать абсолютный приток прибыли;

- не учитывается момент реинвестирования.

Определение внутренней нормы доходности (IRR) не способно предсказать фактический размер последующей прибыли от инвестиций. На него влияют макро- и микроэкономические условия рынка, которые не учитываются в формуле расчета IRR. IRR — это относительный коэффициент, который нужен только для расчета процента, когда схема убыточна.

Если инвестиции содержат проценты, то сумма увеличивается на величину возврата вложенных денег. Поскольку формула не учитывает этого, внутренняя норма прибыли вообще не отражает фактических общих затрат.

Что такое валовой национальный доход (ВНД)?

Валовой национальный доход (ВНД) — это общая сумма денег, созданная населением и предприятиями страны. Он используется для измерения и отслеживания богатства страны из года в год. Этот показатель включает валовой внутренний продукт (ВВП) страны плюс доходы, которые она получает из иностранных источников.

Более привычный термин ВВП — это оценка общей стоимости всех товаров и услуг, произведенных в стране за определенный период, обычно за год. ВНД является альтернативой валовому внутреннему продукту (ВВП) в качестве средства измерения и мониторинга национального благосостояния и считается более точным показателем для некоторых стран. Бюро экономики США (BEA) ежегодно рассчитывает ВВП для оценки состояния экономики США. Разница между этими двумя цифрами невелика. Наконец, существует валовой национальный продукт (ВНП), который является общей мерой общей экономической деятельности.

Общие сведения о валовом национальном доходе (ВНД)

ВНД измеряет общий доход населения и предприятий страны, включая инвестиционный доход, независимо от места его получения. Сюда также входят деньги из-за рубежа, такие как иностранные инвестиции и помощь на экономическое развитие.

Критерием определения гражданства при расчете ВНД является резидентство, а не гражданство, когда резиденты тратят свои доходы в стране. Такие организации, как Всемирный банк, предпочитают ВНД ВВП, а Европейский союз также использует его для расчета взносов государств-членов.

Для расчета ВНД к ВВП прибавляются компенсации, выплачиваемые иностранными предприятиями отечественным работникам, и доходы от иностранного владения землей резидентами, а компенсации, выплачиваемые отечественными предприятиями иностранным работникам, и доходы, получаемые иностранными владельцами отечественной земли, вычитаются. Налоги на продукты и импорт, еще не включенные в ВВП, также добавляются к ВНД, а субсидии вычитаются.

Чтобы преобразовать национальный ВВП в ВНД, к первому необходимо добавить три термина: 1) иностранные доходы, выплачиваемые резидентам, 2) иностранные доходы, выплачиваемые домовладельцам и инвесторам, и 3) чистые налоги за вычетом полученных субсидий на производство и импорт.

Реальные примеры ВНД

Для многих стран разница между ВВП и ВНД незначительна, поскольку разница между доходами, которые получает страна, и платежами, которые она делает остальному миру, обычно невелика. По данным Всемирного банка, в 2019 году ВНД США составил $21,69 трлн. ВВП в том же году составил $21,43 трлн.

Однако для некоторых стран разница существенна. ВНД может быть намного выше ВВП, если страна получает большие объемы иностранной помощи, как в случае с Тимором-Лешти, где ВНД составил 2,4 млрд долларов, а ВВП — 1,8 млрд долларов в 2020 году. Однако он может быть гораздо ниже, если иностранцы контролируют значительную долю производства в стране, как в случае с Ирландией, страной с низким уровнем налогообложения, в которой номинально находятся европейские и американские филиалы многих транснациональных компаний. ВНД Ирландии в 2020 году составил всего $308,4 млрд, в то время как ВВП за тот же период составил $418,6 млрд.

ВНД России в 2020 году составит 1,499 триллиона, ВВП в том же 2020 году — 1,483 триллиона. Как видите, разница между российским ВВП и ВНД также незначительна, как и для большинства стран.

Как рассчитать правильно показатель IRR

Как только IRR инвестиционного проекта известен, стоит подумать о том, как его рассчитать. Существует несколько методов расчета — с помощью формулы или электронной таблицы Excel, а также графический метод. В Интернете можно также найти специальные калькуляторы, в которых достаточно ввести значения, чтобы получить искомое число.

Формула и пример расчета в экономике

Для расчета IRR исходная формула представлена в виде уравнения:

- NPV – это чистая приведенная стоимость рассматриваемого проекта.

- N – число расчетных периодов (лет чаще всего).

- T – номер конкретного расчетного периода.

- IS – расходы на проект первоначальные (стартовые инвестиции) и последующие.

- IRR – внутренняя норма доходности.

Предельный IRR равен чистой приведенной стоимости, которая равна нулю. Это означает, что текущая стоимость, рассчитанная с помощью IRR, должна быть равна самоотчетной стоимости. Переставив формулу, можно определить минимальное значение IRR:

- IRRmin – минимальное значение

- N – число расчетных периодов.

- IST – величина инвестиций каждого периода.

- IS – общее число инвестиций.

Расчет в таблице Excel

Эта формула не всегда используется при расчете IRR. Расчет внутренней нормы прибыли также возможен с помощью Excel, который имеет встроенную функцию IRR.

Как рассчитать внутреннюю норму прибыли в Excel:

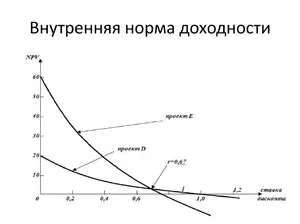

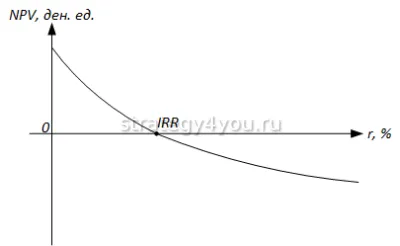

Графический метод определения IRR

Для нахождения цифры используется не только формула расчета, но и графический метод. Это более интуитивно понятно, но и менее точно. Чтобы создать график, необходимо выполнить некоторые вычисления, но требования к точности гораздо ниже. А необработанные данные могут дать ошибку.

Суть метода заключается в определении значения границы IRR с точки зрения пересечения линии графика с осью координат (точка нулевой доходности). Традиционно графики NPV/дисконтной ставки строятся либо вручную, либо с помощью функции диаграммы Excel.

Графиков может быть несколько, и их интерпретация заключается в поиске предпочтительного инвестиционного плана — того, чья предельная норма прибыли наиболее далека от нуля.

Анализ полученных данных

Перед расчетом внутренней нормы доходности необходимо понять экономический смысл показателя и правильно его интерпретировать. Как только ставка IRR найдена, ее необходимо расшифровать. Чем выше число, тем быстрее срок окупаемости. Отрицательный IRR означает, что проект явно убыточен и не окупится.

Но значения могут быть очень разными, и недостаточно знать, выгоден проект или нет. Рекомендуется брать как можно больше информации из индикатора. Эксперты утверждают, что оптимального значения IRR не существует — для каждого проекта оно свое, и анализировать данные полезно только в сравнении.

Основные правила и положения IRR:

- Показатель обязательно должен быть выше, чем ставка дисконтирования.

- Если показатель меньше RT – проект убыточный, инвестировать не стоит.

- Если IRR равен RТ – вложения просто окупятся, но прибыли не дадут.

- Когда IRR больше RT – доход будет, и чем выше показатель, тем больше.

Допускается также сравнение суммы с минимальным значением ожидаемой доходности компании-инвестора.

Преимущества и недостатки показателя IRR

Сам по себе коэффициент IRR не имеет большого значения. Поэтому прежде чем рассчитывать IRR в Excel или на графике, нужно знать, зачем это делать.

Основные недостатки IRR:

- Внутренняя норма прибыли не учитывает эффект рефинансирования получаемой прибыли за счет дохода.

- Коэффициент является относительной величиной, не показывает сумм в денежном эквиваленте (проценты же далеко не во всех случаях демонстрируют искомые данные).

- При условии дополнительных вложений все расчеты нужно выполнять каждый раз заново, получая несколько значений.

Среди преимуществ показателя — необходимость сравнения эффективности инвестиций в различные проекты за разные периоды времени и при большой разнице в суммах. А в случаях, когда человек просто пытается определить, является ли проект прибыльным и какие суммы необходимы для выхода на безубыточность, IRR имеет довольно большое значение.

Показатели для расчета IRR

Если взять формулу для расчета IRR, то необходимы только два показателя:

- стоимость денежных потоков за каждый год;

- чистая приведенная стоимость ( NPV ), которая для расчета ВНД приравнивается к нулю.

Однако денежные потоки определяются на основе дисконтирования. Мы знаем, что на 1 000 рублей сегодня можно купить больше, чем через 3 года. Поэтому ставка дисконтирования или ожидаемая норма прибыли также необходима для расчета денежного потока (ДП).

Он рассчитывается разными способами, и при его расчете необходимо учитывать все нюансы:

- процент инфляции;

- внутренние и внешние риски;

- безрисковую ставку.

В зависимости от цели и типа инвестиций, последняя является ценой, при которой достигается минимальный доход при минимальном или нулевом риске. В качестве безрисковой ставки иногда используются проценты по депозитам, ключевая процентная ставка центрального банка, доходность государственных облигаций и т.д.

Как видите, требуется довольно много исходных данных. Но главная трудность не в этом. При определении ставки дисконтирования, а точнее, при прогнозировании риска, ошибки возникают чаще всего. Как минимизировать ошибку и избежать подобных неточностей?

Как правильно рассчитать показатель IRR

Прежде всего, следует учитывать специфику компании, в которую инвестируются средства. Не лишним будет проанализировать конкурентов, статистику по банковским процентным ставкам (кредиты и депозиты) и уровню инфляции. Для более глубокого анализа и для долгосрочных планов целесообразно рассматривать среднее значение экономического цикла.

Читайте также Ставка дисконтирования — что это такое в простых терминах, как ее рассчитать.

Многие могут подумать, что рассчитать внутреннюю норму доходности самостоятельно, без помощи финансовых аналитиков, невозможно. Однако это не так. Процесс расчета IRR можно разделить на несколько этапов для облегчения понимания. Затем выберите подходящий метод в зависимости от инвестиционного периода и исходных данных. Начнем с формулы.

Формула расчета внутренней нормы рентабельности

Формула IRR выражается в терминах чистой приведенной стоимости, которая равна нулю:

\( CF0-…CFn \) — это денежный поток за каждый год существования проекта,

\( 0-…n \) — количество лет.

Теперь приведем эту формулу к общему виду:

Ручной расчет IRR довольно сложен, поскольку в нем используется метод корректировки и функция мощности. Как можно решить это уравнение? Существует три метода.

Способы вычисления ВНД

Вы можете рассчитать IRR любым удобным для вас способом:

- с помощью редактора Excel или Google-таблиц;

- графическим методом;

- с помощью онлайн-калькулятора.

Последний метод, безусловно, является путем наименьшего сопротивления, если у вас нет времени и навыков использования функций и электронных таблиц. Все, что требуется, — это правильно определить входные параметры. Мы сосредоточимся на первых двух методах.

Как рассчитать ВНД в Excel

Для определения внутренней нормы прибыли инвестиционного проекта мы используем функцию IRR (Internal Rate of Return) в Excel.

Эта функция корректирует денежный поток с учетом ставки дисконтирования.

Скорректированный денежный поток определяется следующим образом:

\( CF \) — денежный поток,

\(r\) — ставка дисконтирования.

Необходимо, чтобы условия были соблюдены:

- в диапазоне значений DACF должна быть хотя бы одна положительная и одна отрицательная величина;

- значения располагаются строго в хронологическом порядке;

- пустые ячейки в расчете не участвуют;

- при регулярных поступлениях денежных средств ВНД всегда имеет одно значение.

Ставка дисконтирования – 12%

| Денежный поток: | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ВСЕГО | |

|---|---|---|---|---|---|---|---|---|---|---|

| Доход | 0,00 | 5000,00 | 7000,00 | 9800,00 | 13720,00 | 19208,00 | 26891,20 | 37647,68 | 52706,75 | 171973,63 |

| Расходы | 62500,00 | 0,00 | 0,00 | 0,00 | 0,00 | 3000,00 | 0,00 | 0,00 | 0,00 | 3000,00 |

| Движение денежных средств | -62500,00 | 5000,00 | 7000,00 | 9800,00 | 13720,00 | 16208,00 | 26891,20 | 37647,68 | 52706,75 | 168973,63 |

| Накопленный денежный поток | -62500,00 | -57500,00 | -50500,00 | -40700,00 | -26980,00 | -10772,00 | 16119,20 | 53766,88 | 106473,63 | X |

| Номер года | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | |

| Авансовый платеж по движению денежных средств | -62500,00 | 4464,29 | 5580,36 | 6975,45 | 8719,31 | 9196,85 | 13623,92 | 17029,90 | 21287,37 | 86877,44 |

| Скорректированный денежный поток | -70000,00 | 5600,00 | 7840,00 | 10976,00 | 15366,40 | 18152,96 | 30118,14 | 42165,40 | 59031,56 | |

| Запас прочности | -58035,71 | -52455,36 | -45479,91 | -36760,60 | -27563,75 | -13939,83 | 3090,07 | 24377,44 | ||

| Срок амортизации, лет | 7 | |||||||||

| Чистая приведенная стоимость (NPV), долл. | 24377.44 | |||||||||

| Внутренняя норма доходности (IRR), % | 19% |

Анализ полученных данных (нормы и правила IRR)

Нормативного значения для этого показателя не существует. Однако существуют некоторые правила, которые необходимо соблюдать:

- ВНД показывает доходность инвестиций. Следовательно, чем выше значение этого индикатора, тем большую прибыль принесет проект.

- Кроме того, IRR показывает максимальную стоимость капитала, необходимую для того, чтобы вложения не принесли убытков.

Читайте также Dogs of Dow: что это за стратегия и как она работает?

Критическое значение IRR — это так называемая альтернативная стоимость капитала. Это доходность, которую можно получить, инвестируя в альтернативные проекты.

Но, как вы можете себе представить, альтернативная стоимость капитала — понятие довольно абстрактное. Поэтому для упрощения расчетов российские компании используют ставку дисконтирования в качестве критического значения для IRR.

Таким образом, если IRR равна ставке дисконтирования, то NPV равна нулю.

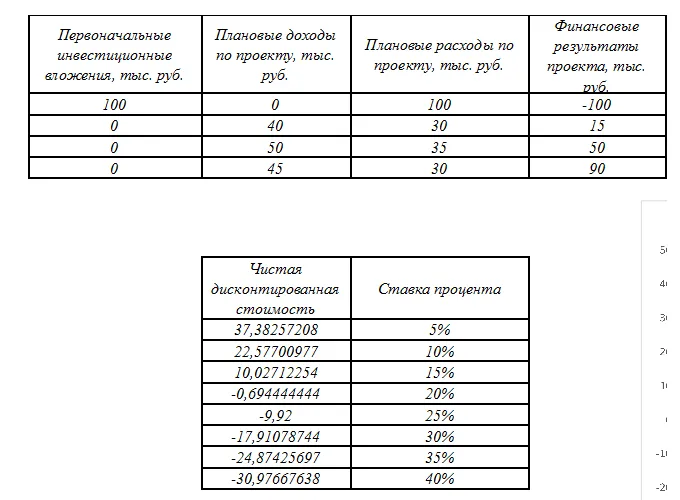

Пример анализа IRR российских компаний (таблица)

| Название компании (проекта) | Ставка дисконтирования, % Ставка дисконтирования | IRR, % | Выводы |

|---|---|---|---|

| Альфа | 11 | 11 | Инвестиция будет выгодной, но не принесет прибыли |

| Бета | 10 | 14 | Проект будет прибыльным |

| Гамма | 12 | 9 | Проект нерентабелен |