Самая высокая ставка кредитования составляет 13 %, самая низкая — базовая ставка центрального банка + 0,5 %. Базовая ставка CBC составляла 6,25% по состоянию на 31.12.19. Таким образом, минимальная ставка кредитования составляет 6,75%.

Что такое леверидж и делеверидж, как рассчитывать и анализировать инвестору

Привет всем. Сегодня мы рассмотрим новый термин — леверидж: что он означает в простых терминах, как он рассчитывается и как правильно использовать его на практике.

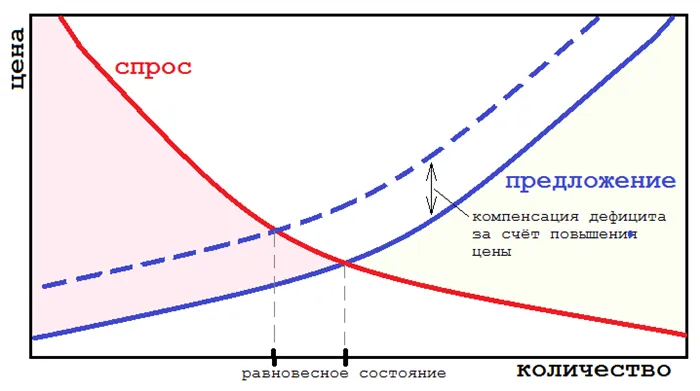

Леверидж означает «эффект рычага». Это понятие указывает на соотношение между собственным и заемным капиталом. Кредитное плечо также является фактором, который, даже если он изменяется незначительно, приводит к существенным изменениям в результатах других показателей, особенно прибыли.

Позвольте мне объяснить это на примере. Предположим, у вас есть 1 000 рублей, и вы можете заработать 10% от этой суммы, то есть 100 рублей. Но если вы займете еще 9 000 рублей, вы уже заработаете 1 000 рублей. Чем больше фактор изменения, тем сильнее изменится результат.

Говоря очень простым языком, леверидж — это кредит, который увеличивает риски и вознаграждения.

Этот термин очень распространен на финансовых рынках. В торговле иностранной валютой, где ежедневные скачки цен обычно не очень велики, трейдеры очень часто используют заемный капитал, то есть кредитное плечо.

Таким образом, им удается получать значительную прибыль при минимальных суммах на счету.

Кредитное плечо может превышать собственный капитал в 100 и более раз. Однако из-за быстрых рисков депозит на рынке или у брокера расходуется очень быстро.

На фондовом рынке, где цены на ценные бумаги сильно колеблются в течение торгового дня, кредитное плечо гораздо ниже.

Ночью она еще ниже, поскольку фондовый рынок часто колеблется в момент открытия.

Леверидж используется не только в инвестициях, но и в стратегии компании, например, для увеличения долга, снижения затрат с целью увеличения прибыли, установления определенного уровня цен и т.д.

Грамотное управление финансовым рычагом способствует значительному увеличению прибыли на инвестированный капитал. Заемный капитал помогает в реализации более крупных проектов, модернизации заводов, строительстве новых производственных зданий, разработке новых технологий и т.д.

Существует еще одно понятие, противоположное левериджу, — делеверидж. Это и есть процесс делевериджа. Он может использоваться как часть характеристики отдельного заемщика, компании или государства в целом.

Делеверидж может не только увеличить финансовые показатели, но и уменьшить их. Это происходит в том случае, если долг чрезмерно велик, а рост доходов значительно отстает от роста долга.

В этом случае заемщик вынужден сократить долг, то есть принять меры по снижению долгового бремени. Какие существуют методы для этого?

- за счет перераспределения капитала;

- реструктуризации долга;

- сокращения расходов;

- наращивания собственного капитала и пр.

Виды левериджа

Существует три типа снижения долговой нагрузки на компании:

- Производственный (операционный).

- Финансовый.

- Смешанный.

Давайте рассмотрим каждый из них в отдельности.

Производственный

Этот вид левериджа показывает, как изменения в постоянных затратах компании влияют на ее прибыль до налогообложения. Операционный рычаг используется для планирования роста прибыли и объема производства, а также для расчета точки безубыточности.

Формула расчета для данного вида левериджа выглядит следующим образом:

PL = (выручка — переменные затраты) / (выручка — постоянные затраты — переменные затраты).

Средний инвестор не может самостоятельно рассчитать производственный леверидж компании, поскольку для этого ему необходима внутренняя бухгалтерская отчетность.

Чем выше постоянные затраты, тем выше значение операционного рычага и тем больше влияние изменений в выручке на прибыль.

В этом году доход компании составил 5 миллионов рупий. Постоянные затраты составляют 2 миллиона рупий, а переменные затраты — 1 миллион рупий. Теперь рассчитаем операционный рычаг:

(5 — 1) / (5 — 2 — 1) = 2

Таким образом, если выручка изменяется на 1%, то прибыль до налогообложения изменяется на 2%.

Финансовый

Этот вид левериджа характеризует эффективность и степень рычага. Он используется для повышения эффективности деятельности компании, что достигается путем инвестирования той же суммы долга, что и собственного капитала.

С помощью кредита можно контролировать прибыль, изменяя соотношение собственного и заемного капитала.

Однако риски возрастают, поскольку заемный капитал должен быть возвращен независимо от результатов деятельности компании (прибыли или убытков).

Передаточное число можно рассчитать по следующей формуле:

FL = заемный капитал/собственный капитал

Значения для формулы берутся из баланса компании. Сумма долгосрочных и краткосрочных обязательств учитывается как долг.

Когда инвестор выбирает эмитента, в ценные бумаги которого он намерен инвестировать, он неизбежно учитывает соотношение долга и собственного капитала.

Одним из них является отношение долга к собственному капиталу. Слишком высокий коэффициент означает, что существует высокий риск того, что компания снизит темпы роста и дивиденды, обанкротится или вообще объявит дефолт.

Иметь такие компании в своем портфеле очень рискованно.

Стандартного коэффициента левериджа не существует, но оптимальным считается один. Если показатель D/E меньше 1, компания финансируется в основном за счет собственного капитала, если больше — за счет заемных средств.

Полезно сравнить этот коэффициент с аналогичным коэффициентом между компаниями в одной отрасли или внутри одной компании за многие годы.

Смешанный

Его также называют производственным и финансовым рычагом. Он измеряет влияние всех факторов (как операционных, так и монетарных) на финансовые показатели компании.

Валовой долг объединяет эти три показателя:

- выручку,

- суммарные расходы,

- чистую прибыль.

Операционный и финансовый леверидж рассчитывается по следующей формуле:

SL = финансовый рычаг * производственный рычаг.

Применение левериджа в инвестировании

Эффект финансового рычага в инвестициях применяется так же, как и в производственной деятельности компании.

Частный инвестор регулирует соотношение собственного и заемного капитала для увеличения своей прибыльности. Он также используется в фундаментальном анализе для определения левериджа компании.

Когда инвестор торгует на фондовом рынке на средства, взятые взаймы у брокера, это называется маржинальной торговлей. А отношение собственного капитала к заемному называется левериджем.

Чтобы объяснить, что я имею в виду, вот два примера.

- У Вас на счету есть 100 тысяч рублей, на которые Вы покупаете 100 акций по цене 1 000 рублей. Спустя время стоимость акции повысилась до 1 100 рублей. После их продажи на счету образуется прибыль в 10 тысяч рублей.

- У Вас на счету все те же 100 тысяч рублей, но чтобы заработать больше, Вы занимаете у брокера дополнительный капитал, т.е. заключаете маржинальную сделку с кредитным плечом 1:5. Таким образом, вместо 100 тысяч рублей на счете появляется 500 тысяч. Купленные на эти деньги акции так же дорожают до 1 100 рублей, но прибыль будет уже не 10 тысяч, а 50.

Конечно, в обоих случаях необходимо учитывать брокерские и биржевые комиссии, а в случае маржинальной торговли — брокерский сбор.

Думаю, суть ясна: инвестор изменил соотношение собственного и заемного капитала, чтобы получить прибыль. Чем выше коэффициент, тем больший эффект может оказать леверидж. В то же время не стоит забывать о рисках.

Чтобы помочь вам понять разницу между торговлей с кредитным плечом и без него, вот несколько примеров различных типов кредитного плеча. Например,

- при леверидже 1 к 1 (или 1:1) для открытия сделки по валютной паре стандартным лотом необходимо иметь на счету $100000 (округлим). Если трейдер получает убыток, то его счет падает ниже $100000 и следующую сделку открыть уже не представляется возможным — необходимо пополнять депозит.

- при леверидже 1 к 50 (1:50) — у лицензированных европейских или американских брокеров стандартное плечо — сумма, которая будет «заморожена» на счету снизится в 50 раз — до $2000;

- при леверидже 1 к 500 (1:500) — у остальных форекс брокеров — сумма залога за сделку снизится до $200.

Финансовый рычаг дает трейдеру возможность торговать на валютном и фондовом рынках суммами, во много раз превышающими его собственный депозит. Следовательно, прибыли и убытки также многократно увеличиваются. Другими словами, кредитное плечо увеличивает прибыльность трейдера.

Конечно, все это верно только при одном условии — соблюдении правил управления деньгами. Подробнее читайте в вики-статье MasterForex-V — 7 ноу-хау по управлению деньгами от MasterForex-V.

Что дает финансовый леверидж (кредитное плечо) брокеру?

Брокер привлекает все больше трейдеров и инвесторов с небольшими суммами депозитов, получая выгоду от увеличения торгового оборота и прибыли от комиссий и спредов.

Опытные трейдеры Masterforex-V советуют выбирать кредитное плечо не менее 1:100 (или выше — 1:200, 1:500). Почему? Кредитное плечо неразрывно связано с нормой прибыли — деньгами, которые брокер «привязывает» к вашему счету, когда вы открываете сделку. Логичный вывод: чем меньше денег «заморожено» на счете, тем больше гибкости и тем больше временных разрезов может выдержать ваш депозит.

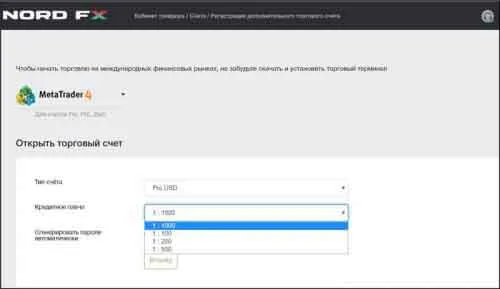

Как устанавливается финансовый леверидж у брокера?

Размер кредитного плеча устанавливается при повторном открытии счета у брокера. С NordFX, например, это возможно из вашего личного шкафчика:

Вы не можете изменить кредитное плечо во время процесса, вам придется открыть новый счет.