Если бы только банки имели счета в банке, который не может потерпеть неудачу….. своего рода банк, который стал бы сердцем системы. Мы могли бы придумать ему название. Давайте назовем его центральным банком!

Понятие банковской системы

Почти все знают, что в Российской Федерации есть центральный банк (мы писали об этом здесь), но, конечно, одного этого недостаточно, чтобы полностью объяснить сложную структуру банковской системы Российской Федерации или даже представить, как она будет выглядеть в 2021 году. Строго говоря, российские граждане зачастую знают лишь 2-3% структурных основ этой финансовой системы, по сравнению с информационным наполнением профессионалов финансовой и банковской сферы.

Чтобы максимально упростить понимание этой новой информации, давайте начнем с определения российской банковской системы. Объясню вкратце: Это рыночный механизм, в рамках которого происходят различные операции между коммерческими банками и Центральным банком Российской Федерации.

Эти операции включают зачисление средств, которые не являются частью активов банка или относятся к временным активам (например, депозиты вкладчиков), зачисление новых активов (оплата заемщиками банка за использование заемных средств), создание обязательств на основе кредита другого коммерческого банка или центрального банка и т.д., и список можно продолжать.

Банковская структура включает в себя не только центральный банк и коммерческие банки, такие как Сбербанк, ВТБ и другие. Существуют также кредитные учреждения других типов, небанковские — ломбарды, МФО и другие виды.

Другой «слой» этой структуры образуют страховые компании, которые вступают в дело в случае банкротства компании, отзыва банковской лицензии, краха фондовой биржи и других факторов.

Таким образом, определение термина напрямую включает все учреждения, которые тем или иным способом ссужают или получают деньги на временной основе (сюда входят депозиты, опционы, инвестиционные фонды, акции и облигации, услуги по размещению которых коммерческие банки предлагают только на добровольной основе). Косвенно в него также входят страховщики, МФО и ломбарды.

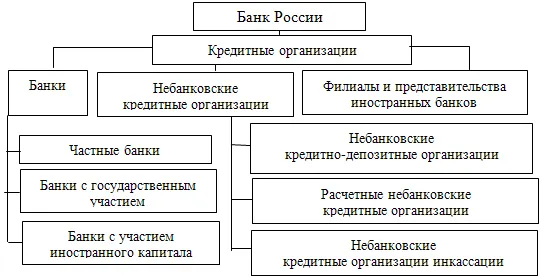

Структура банковской системы РФ

Конечно, российский Центральный банк занимает особое место во всей этой структуре. Но это лишь одно звено в цепи институтов, составляющих финансовую структуру нашей страны. Из-за большого количества игроков в цепочке неизвестно, сколько уровней существует в банковской системе Российской Федерации. Для упрощения восприятия экономисты разработали двухуровневую модель банковской системы Российской Федерации, которая фундаментально объясняет взаимодействие акторов в этой сети.

На первом уровне находится Центральный банк России. В его задачи входят общие и надзорные функции, а также монопольная власть:

- Эмиссию российского рубля, а также корректировку его курса по отношению к другим валютам;

- Создание и дальнейшее ведение контроля над национальной системой осуществления расчетов и платежей;

- Контроль инфляции в стране;

- Разработка плана по выходу из экономических кризисов — как актуальных, так и возможных в будущем;

- Разработка бюджета на покупку золотовалютных резервов и их непосредственное осуществление.

Несмотря на первостепенную важность центрального банка, он не является абсолютным и конечным элементом российской банковской системы. На втором уровне находятся коммерческие банки и небанковские кредитные учреждения.

Примечание: Взаимодействие отечественного сектора с зарубежным сектором относится к отдельной категории, поскольку отношения с иностранными банками учитывают различия в экономическом потенциале стран, курсовые соотношения и т.д. Тем не менее, иностранные банки входят в российскую банковскую структуру как элемент второго уровня.

Детальный обзор второго уровня банковской системы

Мы уже упоминали, что банковская система России включает в себя центральный банк, коммерческие банки и небанковские кредитные организации. Но банки и некоммерческие организации также систематизированы по определенным параметрам.

Коммерческие банки могут быть акционерными обществами, кооперативами или открытыми акционерными обществами, в зависимости от формы собственности. Банк является коммерческим, даже если 51% или более его акций принадлежит государству, поскольку основной целью его деятельности является получение постоянной и растущей прибыли. Коммерческие банки могут заниматься следующими видами деятельности:

- Эмиссия банковских карт, будь то дебетовые или кредитные, виртуальные или пластиковые карточки;

- Кредитование, т.е. выдача ссуд под процент физическим лицам и предприятиям из реального сектора экономики;

- Валютные операции;

- Ведение банковских счетов, бухгалтерии по этим счетам, производство взаимозачетов;

- Операции с драгметаллами, акциями, облигациями, фьючерсами и прочими финансовыми инструментами. Пользование средствами вкладчиков с последующими выплатами клиентам;

- Денежные переводы и переводы между счетами;

- Инкассация, РКО и предоставление онлайн-касс;

- Предоставление дополнительных банковских услуг (например, ячейка для хранения ценностей или услуга гаранта при проведении сделок).

Небанковские кредитные организации (НКО) бывают следующих типов:

- РНКО, т.е. НКО со специализацией на расчетах. К ним относятся клиринговые центры, расчетные центры и палаты;

- ПНКО, проводящая платежи и переводы — Qiwi, Яндекс.Деньги, Контакт, Western Union и т.д.;

- НДКО — депозитно-кредитные небанковские организации. То же, что и банк, только НДКО не имеет права работать с физическими лицами;

- Отдельно в список включаются и ломбарды, микрофинансовые организации, кредитные союзы на паевой основе и кредитные кооперативы — все это относится к НКО, хотя, в зависимости от классификации, их могут причислять к подтипам небанковских кредитных организаций.

Банковская инфраструктура

Следует отметить, что в современной банковской системе все отнюдь не ограничивается центральным банком, банками и НФК. Хотя остальная часть инфраструктуры обычно находится за пределами двухуровневой структуры, в действительности многое зависит от нее.

Инфраструктура включает в себя:

- Страховые компании, а также федеральное Агентство по Страхованию Вкладов (АСВ), к программе которого подключено большинство крупных банков РФ;

- Платежная система SWIFT;

- Платежные системы, на которых базируются банковские карты — MasterCard, Visa, «МИР» и др.;

- Аудиторские организации, а также оценщики залогового имущества;

- Юридические и консультационные предприятия;

- Разработчики нового программного обеспечения, без которого не может полноценно функционировать ни один банк. Кроме того, к этому же пункту экономисты часто относят и производителей оборудования — терминалов, банкоматов, чипов для карт и т.д.

Банковская система

Банковская система — это группа участников денежного рынка, которые ведут банковский бизнес и действуют в общих финансовых рамках. Участники определяются следующим образом: 1) Центральный банк, который является центром банковской системы и проводит эмиссионную и валютную политику государства. 2) Активные банки — коммерческие и специализированные банки. 3) Кредитные учреждения. 4) Отдельные экономические организации. 5) А также специализированные учреждения, обеспечивающие деятельность других участников системы: Расчетные и клиринговые центры, компании банковского контроля, компании, работающие с ценными бумагами банков, организации, предоставляющие банкам оборудование, информацию и персонал.

В странах с развитой рыночной экономикой сложились двухуровневые банковские системы. Верхний уровень системы представлен центральным банком. Все остальные члены банковской системы работают на более низком уровне. Центральный банк несет ответственность как высший уровень банковской системы:

- банковского надзора,

- управления системой расчетов,

- разработка и реализация денежно-кредитной политики государства.

- эмиссия национальных денежных знаков, контроль над их обращением,

- общий надзор за деятельностью финансово-кредитных учреждений страны и исполнением финансового законодательства;

- эмиссия и погашение государственных ценных бумаг;*управляет счетами правительства,

- осуществляет зарубежные финансовые операции;

- проводит регулирование банковской ликвидности,

- собирает статистические данные обо всех финансовых учреждениях, а именно: информацию о размерах их операций, сферах экономики, которые они кредитуют, вкладчиках.

Центральный банк проводит банковские операции только с юридическими лицами, являющимися кредитными организациями. Кроме того, центральный банк не может конкурировать с другими участниками банковского рынка. Второй уровень банковской системы — это банки и другие кредитные учреждения. Они занимаются расчетным, кредитным и инвестиционным бизнесом в соответствии с установленными центральным банком параметрами денежной массы, процентных ставок, уровня инфляции и т.д. Все участники второго уровня должны соблюдать правила и требования ЦБК в отношении уровня капитала, создания резервов и т.д.

Принцип универсальности

Это означает, что все банки, работающие в стране, имеют универсальную функциональность. То есть право осуществлять все виды банковской деятельности, предусмотренные законодательством и банковскими лицензиями. Основными функциями являются: 1) Привлечение временно свободных средств предприятий и населения на депозит — т.е. временное использование подотчетных средств с условиями возврата, оплаты и погашения. 2) Открытие и обслуживание банковских счетов для физических и юридических лиц. 3) Сертификация физических и юридических лиц; 4) Операции с ценными бумагами; 5) Хранение финансовых и материальных активов; 6) Управление активами клиента по доверенности (фидуциарный бизнес).

Это энциклопедическая статья на эту тему. Вы можете внести любой вклад в улучшение и дополнение текста в соответствии с правилами проекта. Руководство пользователя можно найти здесь